「複利効果は人類最大の発明だ」

(Compound interest is man’s greatest invention.)

アルバート アインシュタイン

複利とは

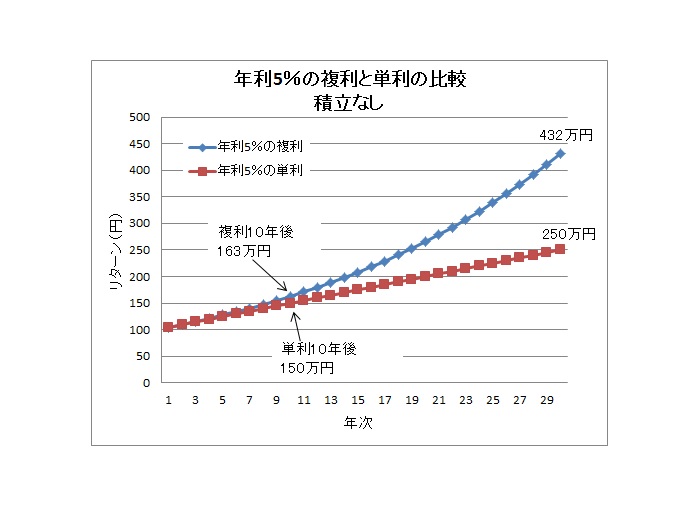

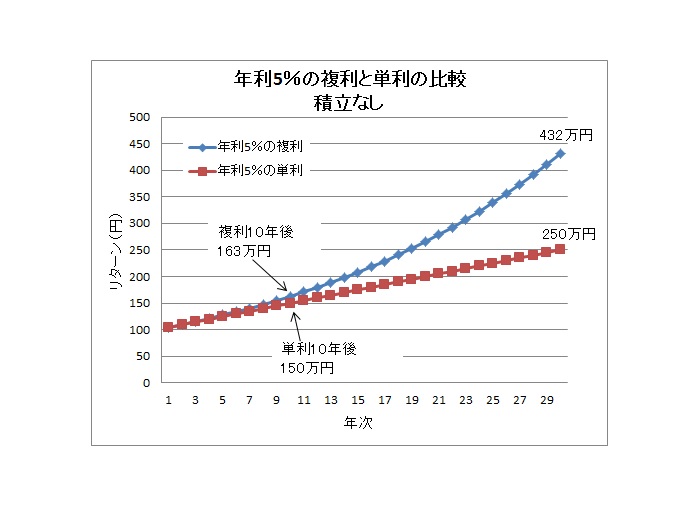

図に100万円を5%の複利で30年間運用した場合と、で5%単利で運用した場合のグラフを示す。

複利とは年利5%の場合、1年目は105万円。2年目はその105万円に5%の年利がかかること。3年目以降は前年の残高に5%年利がかかっていく。

単利は金利が付かない貯金といったイメージ。元金が100万円なので、その5%の毎年5万円を貯金していくと考える。

図を見ると分かる通り、単利と複利を比較すると、5%の年利では最初の10年くらいまでは複利の方がわずかに多い程度だが、10年目以降、急速に差が広がっていき、30年後には複利が432万円、単利が250万円となり、複利と単利では1.73倍の差がつく。

株やファンドは保有するだけで、複利運用になるので、理論通りであれば、この結果をもって「長期保有しましょう」「長期運用しましょう」ということになる。

この年利(この場合は値動きの大きさ)が一定となる前提ではその通り。長期保有、長期運用が正しいと言える。

複利で長期の積立運用をして運用末期に暴落に襲われた場合どうなるか

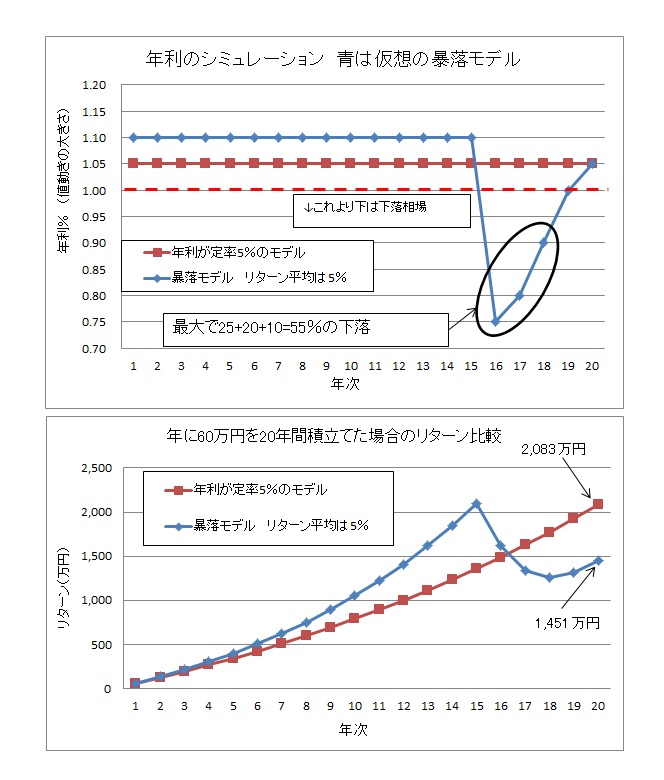

上図の条件として

・運用期間20年

(私の年齢が40代後半なので、運用期間は今後20年程度と考えた)

・毎年60万円を積立。(=月5万円入金)

合計で1200万円の入金。

・赤は定率モデル 5%の定率で複利運用。

・青は暴落モデル 運用期間中の平均年利は5%だが、運用終了の5年前から暴落が起こると想定。

後の方で年利が下がる想定なので、暴落前は年利が定率モデルより高くなる。

・暴落モデルの年利(値動きの大きさ)は下落時の3年間で55%の下落とした。

リーマンショック時の暴落モデルより下落を大きくしたモデル。

結果は 暴落モデルは運用期間の終末期に激しい暴落に見舞われると、定率モデルに負けるということが分かった。ただし、入金の合計は1,200万円なので元本割れはしない。

それにしても非常に悲しい結果になってしまった。年率平均が同じでもモデルを変える運用成績にこんなに差が出るとは。

よくあるファンドの宣伝コピーに「過去の平均利回りは〇〇%」というのがあるが、注意が必要だ。

それにしても、合計で55%の下落モデルは少し厳しすぎたか。

平均年率を5%にするために下落が大きくなってしまった。

でも、今の米国株の状況に似てると言えなくはない。

図の13~14年目くらいが現在の米国株で、暴落モデルがIT株。ウハウハで浮かれている状態。

そして、定率モデルが全米インデックスと考えることはできないだろうか。怖いです。

但し、IT株がここまで下落した場合、全米インデックスも無傷では済まないから定率モデルの修正は必要だ。

上図のモデルの条件設定ではこのような結果になったが、運用期間を延ばすとか、暴落発生の時期を変えることで暴落モデルの方が定率モデルに勝つ結果もありうる。暴落発生時期を投資開始の直後にすれば圧倒的に暴落モデルが勝つだろう。

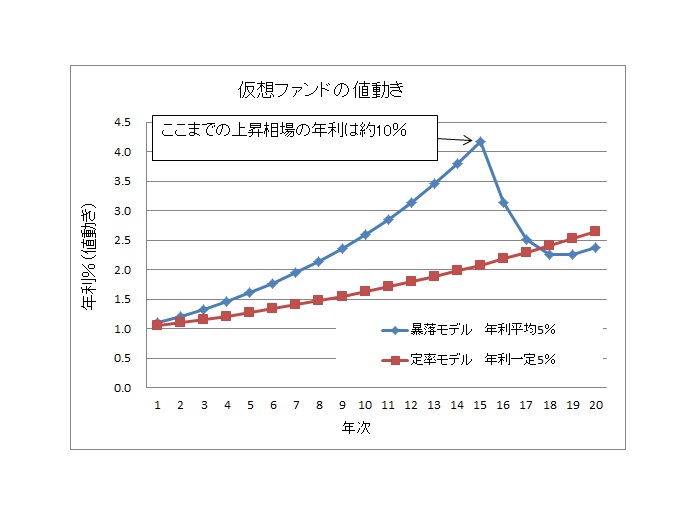

上図は積立した時の値動きなので、下にこのモデル(仮想ファンド)の場合の市場モデルの動きを示す。

暴落直前は定率モデルに対し、暴落モデルの方が2倍以上資産が増えている。また、20年後の両者の差は積立モデルより小さくなっている。この理由は、

・積立は徐々に元本が積みあがっていくから、複利の効果が小さくなる。

なので、運用額合計の全額を1200万円を運用の開始時に入金すれば、この仮想ファンドのモデルと同じ運用成績となる。

まとめ 暴落時の対策

ひどい結果で気が滅入るが、暴騰の後には程度によるが暴落は起こりうる。そのためこのようなひどい思考実験をやってみた。

このモデルでは単純化のため、配当の出ないファンドの値動きを想定しているが、配当の出るETFや株であれば、配当を再投資すれば暴落時の下落は幾分やわらぐかもしれない。

暴落に対する対策としては

・下落で精神的に耐えられなければ積立額を減らす、または積立を停止する。

しかし、本当はドルコスト平均法を止めることになるので良くない。

下落でも買い続けるのが正解。

(禅問答のようできりがないが、永久に上昇しないと判断するなら、全部売るのが正解。そもそも上昇しないと考えるのなら、ドルコスト平均法が成立しない。)

・下落時にインバースの投信やETFを買う。

・運用期間を伸ばし、上昇相場を待つ。

暴落後の上昇率は大きくなる場合が多いので、上昇に入ったと思われる段階で買い増す。

リーマン時は上昇相場になるまで約2年かかったので、2年待てれば上昇に入る可能性がある。

・運用の末期には保有資産を分散する。

リスクの高いものに資金を入れ過ぎない。リバランスを定期的におこなう。

運用末期に資産の一部を安全資産である、現金、債券に換えておく。

対策としては上記くらいしかないのか。

それと対策ではないが、タイミングを見て売り抜けるのはおそらく不可能だから、買いは継続できなくても、保有資産は売らないことが重要。

コメント